به گزارش فولادبان، انتخابات ریاستجمهوری ایالات متحده در ۵ نوامبر برگزار خواهد شد که یکی از بزرگترین ریسکها است، بنابراین تصور میشود که امنترین داراییها افزایش خواهند یافت. اما اینطور نیست و این تنها یکی از ناهنجاری های قابل توجهی است که در بازارهای مالی ظاهر میشود.

بازده اوراق خزانه داری ۱۰ ساله ایالات متحده از زمان کاهش شدید نیم درصدی نرخ بهره فدرال رزرو در ۱۷ سپتامبر، نزدیک به ۷۰ نقطه پایه افزایش یافته است.

با وجود کاهش نرخ بهره فدرال رزرو، بازده اوراق خزانه داری در حال افزایش است

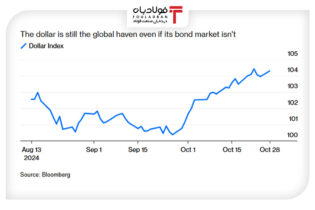

آنچه حتی غیرعادیتر است این است که اوراق قرضه دولتی ایالات متحده بدون ابزارهایی که معمولاً با هم مرتبط هستند به استثنای اوراق بریتانیا، به دلیل نگرانیهای مالی مشابه – دچار نوسان میشوند. دلار آمریکا در ماه گذشته ۴ درصد تقویت شده است، بنابراین بدیهی است که پول خارجی از داراییهای ایالات متحده فرار نمیکند. فقط در مکان امن معمول اوراق خزانه داری پارک نمیشود.

بازگشت دلار

پس دلارها کجا میروند؟ برخی همچنان به سراغ هیجان انگیزترین داراییها – یعنی سهام بخش فناوری ایالات متحده پیش میروند. اما اگر از روش کتاب درسی برای ارزیابی سهام استفاده شود، که از بازده اوراق خزانه داری ایالات متحده به عنوان نرخ تنزیل برای جریانهای نقدی آتی شرکت استفاده میکند، دلیل این مسئله واضح نیست. این رابطه صرف ریسک سهام را در مقایسه با نرخ بدون ریسک با درآمد ثابت تعیین میکند. زمانی که نرخ بهره نزدیک به صفر بود، توضیحی مناسب برای افزایش فوقالعاده قیمت سهام هفت شگفت انگیز (Magnificent Seven) وجود داشت. با این حال، روش قدیمی باعث میشود که سهام نسبت به اوراق قرضه بیش از حد گران به نظر برسند – بنابراین یا این نظریه را بیرون بیندازید یا برای یک بازگشت شدید آماده باشید. (هفت شگفت انگیز از سهام متشکل از آلفابت (شرکت مادر گوگل)، آمازون، اپل، متا (صاحب فیس بوک، واتس اپ و اینستاگرام)، مایکروسافت، انویدیا و تسلا، تشکیل میشود.)

مقایسه ارزشگذاری برای اوراق بازارهای نوظهور نیز بهطور مشابه انجام میشود، که علیرغم دلار بسیار قوی و قیمتگذاری مجدد منحنی کوپن اوراق خزانهداری ایالات متحده، به شدت ادامه دارد. در یک نقطه، چیزی شکسته خواهد شد – و این شکسته فقط در ایالات متحده نخواهد بود.

پس از انتخابات روز یکشنبه که ائتلاف حاکم اکثریت پارلمانی خود را از دست داد، فشار فروش مجدد در ین ژاپن نگران کننده است. مداخله مجدد برای حمایت از ارز آن یک ریسک واقعی است. بازگشت ناگهانی ضعف ین در اوایل ماه اوت، بازارهای جهانی را بیثبات کرد، و باعث شد تا تجارت محبوب وامگیری با ین با بازده پایین برای تامین مالی داراییهای با ریسک بالاتر به ارزهای دیگر مانند دلار کاهش یابد.

با این حال، شگفتانگیزترین قطع همبستگی در فضای اوراق درآمد ثابت ایالات متحده است – با وجود خروج پول از اوراق دولتی، اسپردهای اعتباری شرکتها کاهش یافته است. اسپرد اوراق پربازده در سال گذشته ۱۵۰ نقطه پایه کاهش یافته است – و اسپرد آنها به کمترین میزان رسیده است.

با وجود این همه شرایط مساعد، واشنگتن میتواند مشکل ساز باشد. اقتصاد به طور کلی به خوبی در حال پیشرفت است، اما مهم نیست که خیلی داغ نیست. دادههای ضعیفتر مسکن در ماه سپتامبر و سفارشهای کالاهای بادوام، همراه با نظرسنجی منطقهای بژ بوک فدرال رزرو، حاکی از کاهش سریع بخشهای بزرگی از اقتصاد است. نظرسنجی مدیران صندوق بانک آمریکا در اکتبر نشان داد که ۷۶ درصد از پاسخ دهندگان هنوز به دنبال یک فرود نرم هستند. فدرال رزرو بارها به صراحت اعلام کرده است که سیاست پولی را بسیار محدودکننده میداند. کاهش نرخ بهره ممکن است با سرعت کمتری انجام شود، اما جهت حرکت مشخص است.

این حرکت واقعاً یک ترس ناشی از تورم نیست، چرا که معیار اصلی مورد علاقه فدرال رزرو برای هزینه مصرفی قیمت نزدیک به هدف ۲٪ است. ضعف مداوم در قیمت نفت خام معمولاً به اوراق قرضه کمک میکند. بازده اوراق خزانه داری محافظتشده از تورم (TIPS) تقریباً با نیمی از افزایش ثبت شده توسط برادران اسمی آنها مطابقت دارد، اما اکنون پس از تورم ۲ درصد بازگشته است.

ترس از ناشناختهها امری زودگذر است حتی اگر هیچ چیز در اقتصاد واقعی تغییر نکرده باشد. ظرفیت هر دولت آتی برای هدر دادن مالی به شدت محدود خواهد شد، نه تنها از نظر قانونی، بلکه به دلیل تمایل بازار اوراق قرضه. اگر هیچ چیزی تامین مالی نشود، اقتصاد به شدت ضربه خواهد خورد. هنگامی که ریسک رویداد انتخابات تمام شود، کشش رابطه ارزش گذاری بنیادی معیار اوراق قرضه جهانی با سایر طبقات دارایی میتواند بازگردد.